本文轉載自 Leon 的網誌

多元支付當道的現代,開店不收個 XX Pay 好像古代人一樣,但是導入多元支付對店家來說究竟需要考慮哪些因素呢?在開始談多元支付的利與弊之前,先來談談市面上有哪些多元支付,現在可說是多元支付的戰國時代,除了信用卡、悠遊卡、一卡通、LINE Pay、街口以外,有更多沒聽過也沒用過的業者都在擠進這個市場,畢竟一筆交易就能抽 2% ~ 3% 的💰 ,誰不想呢。

多元支付的分類

一般人認知的多元支付,不外乎那些通用型的 XX Pay,但若把它們歸納一下,可以依照運作機制的不同做個簡單的分類。

實體信用卡

就是最單純的信用卡,店家需要和銀行簽約,由銀行提供卡機,並依照交易金額向店家收取 1.X% ~ 3.X% 不等的費用,常見的發卡組織有 JCB、Mastercard、VISA、AE、銀聯等,信用卡發行機構則大多是銀行,樂天信用卡是目前台灣唯一非銀行的發卡機構,不過等樂天銀行開幕之後應該也會把信用卡業務併入。

本文的實體信用卡的分類也包括簽帳金融卡,也就是國外的 debit card,雖然在銀行端和消費者扣款的機制不同,但對店家端的操作與帳務處理都是一樣的。

行動信用卡

Apple Pay、Google Pay、台灣 Pay 這類把實體卡片虛擬化的支付,在這裡把它們歸類為行動信用卡。

以 Apple Pay 為例,消費者把信用卡登錄進去之後,Apple Pay 會產生一組虛擬信用卡號,消費時打開 Apple Pay,手機和卡機之間透過和感應式信用卡同樣的 RFID / NFC 無線技術進行刷卡作業。除了 Apple Pay 之外,其他家也都有各自的交易機制,但使用上不脫卡機感應和 QR code 掃碼兩種。

感應式行動信用卡刷卡對店家來說,和一般的實體感應卡的操作和帳務處理作業方式是一樣的,不用另外增添設備,只要確定卡機本身是支援感應刷卡的即可,POS 端也不用做特別的處理,對消費者來說也和一般實體感應卡是一樣的,消費扣款是直接扣卡片的信用額度,並沒有「儲值錢包」的概念。

若是用 QR code 的方式,對店家來說,就不能只靠卡機,需要在 POS 端做支援才能使用。

電子支付、電子票證

目前台灣的法規,把一卡通、悠遊卡以電子票證的法令管理(電子票證發行管理條例、電子票證發行機構業務管理規則),而 LINE Pay (Money)、街口等則是以電子支付法令管理(電子支付機構管理條例、電子支付機構業務管理規則),未來會整合成新的電子支付法令統一管理,即便目前管轄法規上有所不同,但不論對消費者或店家而言,應用上都是一樣的。

目前這個領域上的品牌有一卡通、和一卡通結盟的 LINE Pay 和 LINE Pay Money、悠遊卡和悠遊付、iCash 和 iCash Pay、街口等,雖然有這麼多參賽者,但也只有 LINE Pay 和街口能互爭一二,其他在大眾消費市場幾乎可以無視,只存在於某些特殊場域,如學校、販賣機、停車場、大眾運輸、醫院等。

前面提的電子支付和電子票證界線模糊的趨勢也可以從支付業者的走向看出一二,原本的電子票證業者(一卡通、悠遊卡、iCash、HappyCash)也都申請了電子支付的牌照,推出了電子支付的產品,一卡通是和 LINE 結盟推出 LINE Pay Money,悠遊卡自己推出悠遊付,iCash 的 iCash Pay,HappyCash 的 HAPPY GO Pay 等。

電子支付的消費都是從消費者的儲值錢包內扣款,而錢包的儲值則大多是連結消費者的銀行帳戶,從儲值錢包扣款後會進入電子支付業者的帳戶,商家再與電子支付業者在固定週期進行對帳和結款。雖然 QR code 掃碼認證動作很簡單,但背後的資料交換的邏輯其實很複雜,身為資訊廠商的我們,當然也要把複雜的機制包裝得很簡單優雅。

另外一種情境是在電子支付 app 內設定好連結的信用卡,消費者一樣是透過 QR code 掃碼支付,電子支付業者再再向發卡機構請款和拆帳,這種情境雖然有牽涉到信用卡,不過那是支付業者、發卡機構、消費者三方的關係,對店家來說,與儲值錢包扣款一樣,都只要與電子支付業者做對帳與結款即可。

其他代收業者

代收業者,像是黑貓、Uber Eats、Foodpanda,他們的雖然都不是支付,但它們的確幫店家代收了款項,也因此有對帳和結款的作業產生,因此就廣義的來看,它們也應當算是支付的一種。

專用型支付

最後一種是集團或品牌的專用支付,像全聯的全聯支付、全家超商的 My FamiPay 等,這類通路限定的支付因為場景有所侷限,就不多做討論。不過另外一提的是統一集團的 iCash / iCash Pay 和遠東集團的 HappyCash / HAPPY GO Pay 並非自家集團限定,而是通用型的支付,只是出了集團外就沒人用而已,所以還是歸類在上面的電子支付和電子票證內。

整理

| 種類 | 收款方式 | 結款對象 | 代表業者 | 抽成 |

|---|---|---|---|---|

| 實體信用卡 | 信用卡機刷卡或感應 | 發卡機構 | 各家銀行 | 1.X% ~ 2.X% |

| 行動信用卡 感應型 | 信用卡機感應 | 發卡機構 | Apple Pay、Google Pay | 1.X% ~ 2.X% |

| 行動信用卡 掃碼型 | QR code | 發卡機構 | 台灣 Pay | 1.X% ~ 2.X% |

| 電子支付 | QR code | 電子支付業者 | LINE Pay (Money)、街口 | 2.X% ~ 3.X% |

| 電子票證 | 票證感應卡機 | 電子票證業者 | 一卡通、悠遊卡 | 1.X% ~ 2.X% |

| 外送代收 | 代收 | 外送業者 | Uber Eats、Foodpanda | 3.X% |

| 宅配代收 | 代收 | 宅配業者 | 中華郵政、宅配通、宅急便 | 宅配每件 55 ~ 65 低溫每件 155 ~ 160 貨到付款每件外加 30 |

多元支付的利與弊

雖然現在支援 XX Pay 好像是理所當然的,但作為一個經營者,決定導入新支付前,最好還是把資訊轉化成能量化的數字。

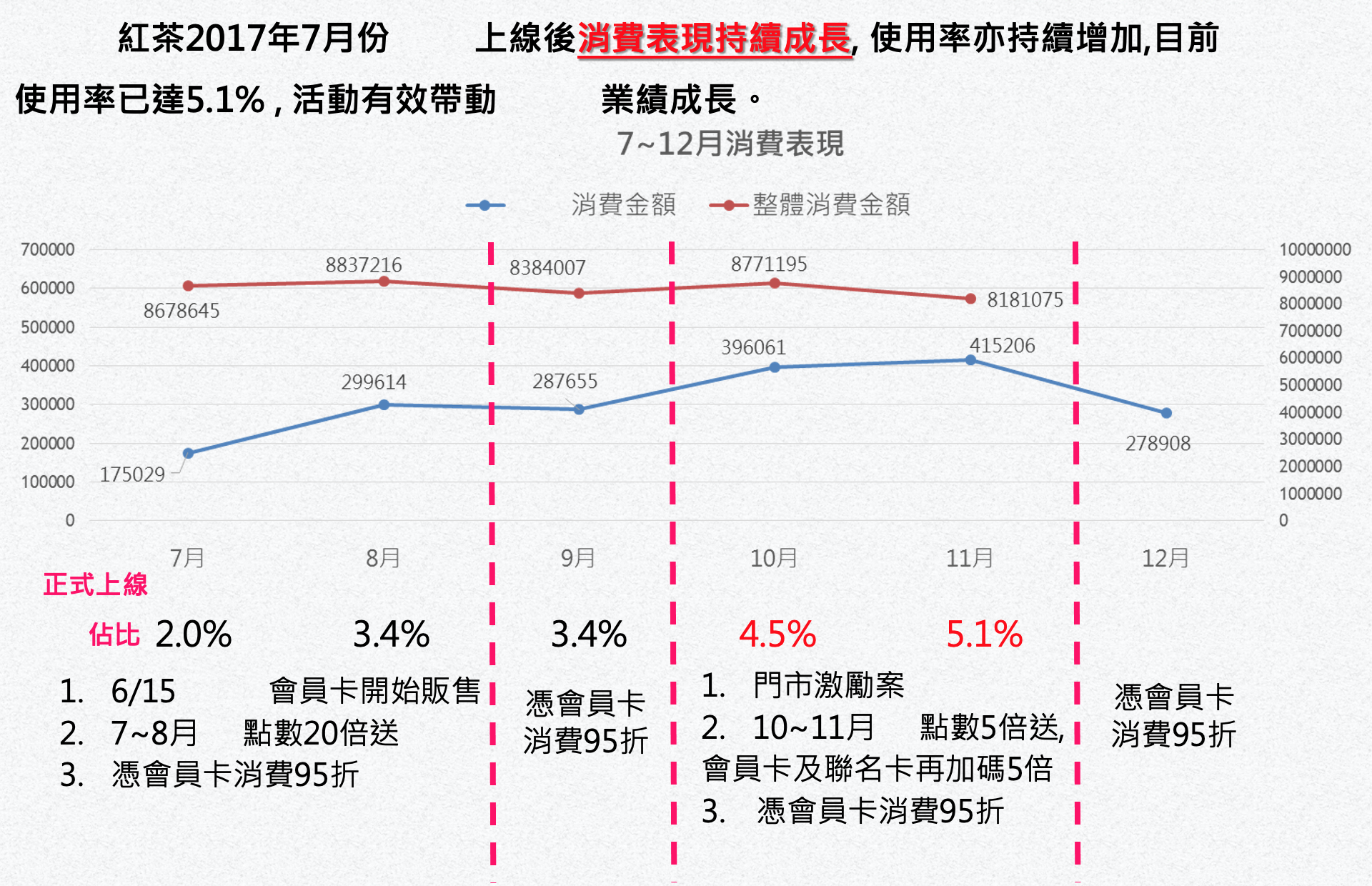

支付業者在招攬店家時,大部分對店家的吸引手法大多是行銷面的,譬如說宣傳物曝光、會員數量、積點方案、聯合行銷企劃等等,但難就難在這些對業主來說可能都是難以量化成數字的資訊,在採用XX支付後,究竟帶來的新業績能不能大於那 2% ~ 3% 要貢獻給支付業者的費用,其實大部分業者心裡都沒個底,如果沒有仔細評估的話,很有可能就像下圖的苦主,整體營業額沒成長,反倒是XX支付的佔比越來越高,苦主要貢獻給XX支付的費用也越來越高,這種就是典型的誤交損友,不僅沒幫到你,還吃掉你的收入。

看上圖說故事,紅茶苦主導入XX支付後,還配合支付業者玩了一大堆行銷活動,包括打折促銷,最後換來的是整體營業額完全沒成長,又因為打折賣自砍毛利所以收入減少,還要再付每筆 2.X% 的費用給支付業者。

看完苦主的例子,身為經營者,在面對支付業者招攬時那些行銷時的話語,真的應該靜下來思考到底那些行銷方案對你的生意到底是把餅做大還是跟你搶餅乾屑。

回到量化的主題,除了向支付業者要求過往類似店家的數據參考外,自己店內的營業數據也是很好的參考對象,舉例來說,我們可以從客群特徵來推估他們對XX支付的愛好度,在以未成年為主要客群,或者平均客單五百元以內的店家來說,顯然導入信用卡不是個好主意;或者店面位址較差的店家,那主動經營外送業務就是必要的動作,事實上參數是列不完的,每個店家又都有自己的營業特性,不存在一個萬用的公式套用在所有業者身上,但各位經營者心中應該都要有自己的一把尺,在決策時最好還是靜下心來想想導入新支付的利弊得失,最後,如果您評估過後想要導入XX支付,但目前的系統尚未支援,歡迎聯繫我們,我們可以在系統面給您完整的建議與解決方案。